阅读:0

听报道

五问“新周期”之四:信贷条件能否支持企业开启新一轮产能投资?

本系列报告共五篇,旨在探讨中国经济是否即将开启新一轮的周期性复苏。第一篇主要探讨短期主动补库存结束造成的需求缺口如何弥补;第二篇主要探讨当前企业利润复苏的结构性特点及未来趋势;第三篇主要探讨企业利润增加是不是必然会导致投资增加;第四篇主要探讨信贷环境能否支持企业进行新一轮的产能扩张;第五篇主要探讨在现有的经济结构下,仅凭投资还能否稳住中国的GDP增速。

核心观点

1 1998年至今,中国经历了两轮产能投资周期,产能投资的扩张往往伴随着宽松的信贷环境。目前,中国的信贷环境偏紧,短期内没有重返宽松政策的迹象。

2 投资扩张的另一面对应着企业加杠杆。规模方面,对比上一轮投资扩张的起点,目前中国非金融企业的杠杆率已经偏高,且近几年呈上升趋势。效率方面,对比上一轮投资扩张起点的ROE水平,现在中国非金融企业的ROE已低于10%,总体为下降的走势。无论从规模还是效率的角度考虑,中国非金融企业都不支持新一轮的加杠杆。

3 金融去杠杆会迫使部分资金“脱虚向实”,但资金“脱虚向实”仍有不小的阻碍,企业获得信贷的难度和成本都会有所提高,且能够获得的资金增量规模相对有限。据测算,2017年因金融监管而导致的“脱虚向实”资金规模在3800亿元左右。

1 产能投资周期的开启离不开信贷支持

1998年至今,中国经历了两轮产能投资周期。“朱格拉周期”,也叫做产能投资周期,由法国经济学家朱格拉提出,产能投资周期的主要驱动力量来自于设备更替与资本投资。从固定资产完成额增速来看,1998年至今中国经历了1998-2007年和2007 -2016年两轮朱格拉周期。

产能投资周期对应着信贷周期。对企业来说,固定资产投资需要资金支持,外部贷款是资金的重要来源之一。因此,从逻辑上看,企业投资活动活跃与否往往和信贷条件的好坏密切相关。从经验上看,我们将投资指标和货币政策的量价指标相结合,发现产能投资周期的开启确实伴随着宽松的货币政策,并保持与货币量的变动趋势基本一致。2007年金融危机来袭,央行的主要目标从控制通胀转变为对抗金融危机,货币政策由“稳中适度从紧”变为“适度宽松”。与货币政策相对应的是信贷条件的放宽,投资情况迈入新周期。在之后的周期变动中,固定资产的投资变动趋势与货币量、信贷周期的变化趋势保持基本一致。

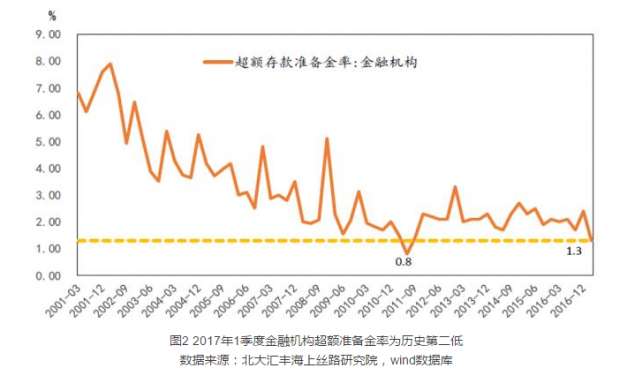

目前,中国的信贷环境仍然偏紧,且短期内看不到政策重返宽松的迹象。一方面,国内金融市场去杠杆正处于攻坚阶段。就市场流动性来看,央行发布的《2017年第1季度中国货币政策执行报告》指出,2017年1季度金融机构超额准备金率为1.3%(为历史数据第二低点),仅比2011年6月高0.5%。央行流动性投放压力加大,货币流动性较为紧张。2017年4月基础货币继续回笼,现金净投放为负值。2017年初至今,各项利率已经明显上升,表明央行有意引导利率上行。2017年2月3日和 3 月16日,央行已随行就市两度上调公开市场利率,一季度非金融企业及其他部门贷款加权平均利率较12月上行26bp至5.53%,这反映出中国货币条件已实质性地收紧。再加上国内金融体系监管进入高压期,国内金融监管的整体政策导向强调控制风险,信贷规模的扩张会受到明显约束。这种背景下,企业获得资金的难度和成本都亦随之增加。

另一方面,国际主要发达经济体的货币政策在边际收紧,美国更是率先进入加息周期。美国经济已实现事实上的“充分就业”,且通胀率接近2%的水平,美联储正式进入加息周期。欧洲方面,欧洲央行的量化宽松政策QE正逐渐缩减。2017年4月22日,欧洲央行执委诺沃特尼表示将继续延续购债行动,但购债的力度会有所缩减。另外,日本央行行长黑田东彦在2017年5月初提到了调整收益率控制目标,2017年以来的购债规模较此前几年也明显放缓。在全球货币政策趋紧的环境下,中国很难独立实行宽松货币政策。

2 非金融企业杠杆率已偏高,继续加杠杆的空间有限

投资扩张的另一面就是加杠杆。为扩大投资,企业通常会加大公司杠杆以获取更多资金。但是,若企业债务率过高,还本付息压力将增大,这将会弱化企业融资能力,进而限制企业的投资扩张。国家发改委财政金融司副司长孙学工认为,杠杆率偏高,特别是企业杠杆率偏高,会增加企业的财务成本,企业债务违约风险就会上升。2011年以来,少数地区和个别行业已经出现了局部债务链断裂的情况。

横向来看,中国各部门中非金融企业债务问题最大,2015年非金融企业部门债务与GDP的比值高达131%。根据中国社会科学院李扬团队的研究,截至2015年底,我国债务总额为168.48万亿元,全社会杠杆率为249%。其中,居民部门债务率在40%左右,金融部门债务率约为21%,政府部门债务率约为40%,若考虑地方融资平台则约为57%。相对非金融企业来说,其他部门的债务率并不太高。

纵向来看,非金融企业杠杆率最近几年有上升趋势。目前,中国非金融企业杠杆率已居全球第一,远超90%的全球警戒水平,债务风险积聚。在2008年之前,非金融企业杠杆率稳定在100%以内。全球金融危机后,加杠杆现象明显,非金融企业杠杆率由2008年的98%猛增至2014年的149.1%。扣除地方政府融资平台债务,2014年的杠杆率仍有123.1%。杠杆规模已非常庞大且不容忽视。

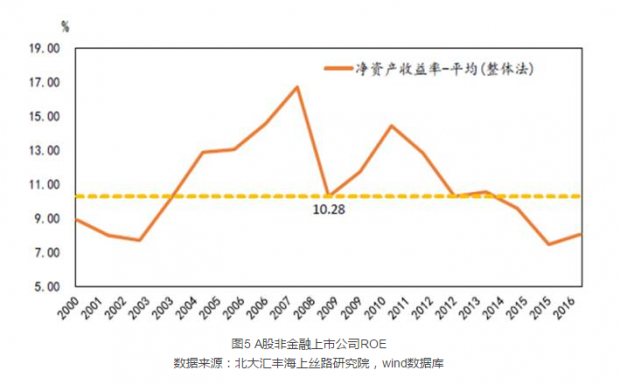

杠杆规模在扩张,加杠杆的效率在递减。我们选取ROE指标来反映加杠杆的效率,分析的对象是A股市场中所有非金融企业。通过整体法得出的ROE显示,除2013年、2016年较上年有所上涨外,2010年达到峰值14.44%后,ROE整体呈现下滑趋势。另外,ROE在2007年底、2008年底、2009年底分别为16.72%、 10.28%、11.74%,都在10%以上。再观察近三年的ROE,2014年底是9.57%,2015年减少至7.46%,2016年底小幅回升至8.05%,均少于10%。也就是说,这几年加杠杆的效率在降低。

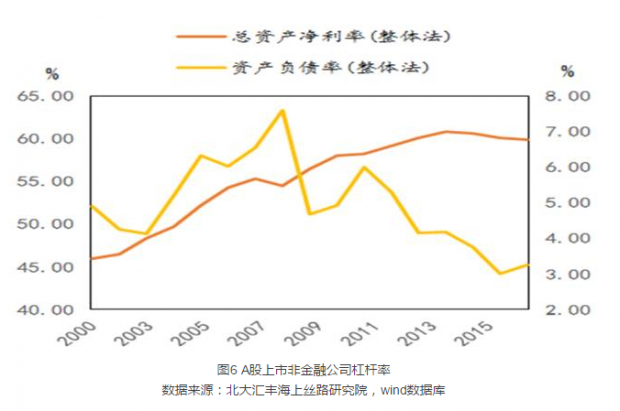

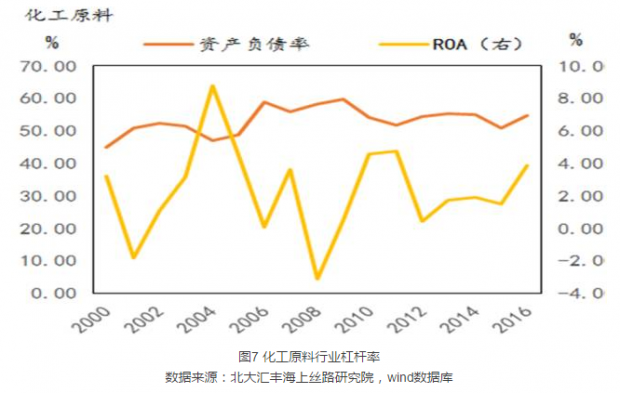

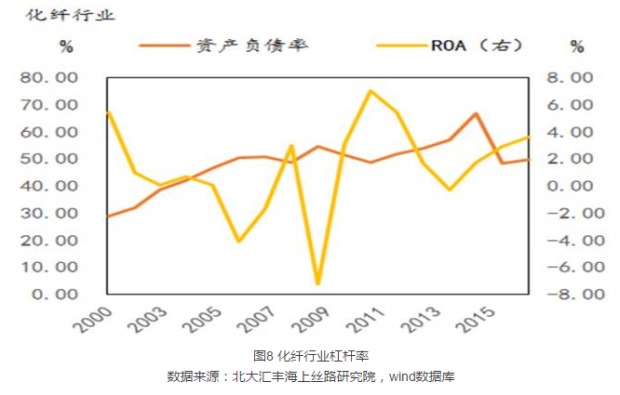

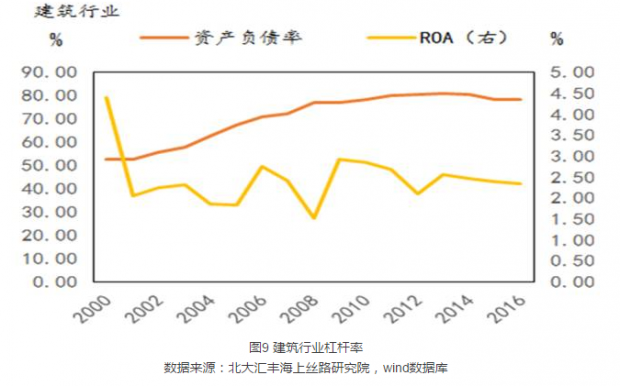

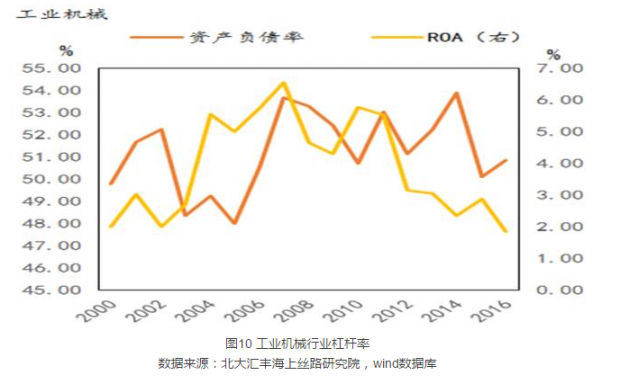

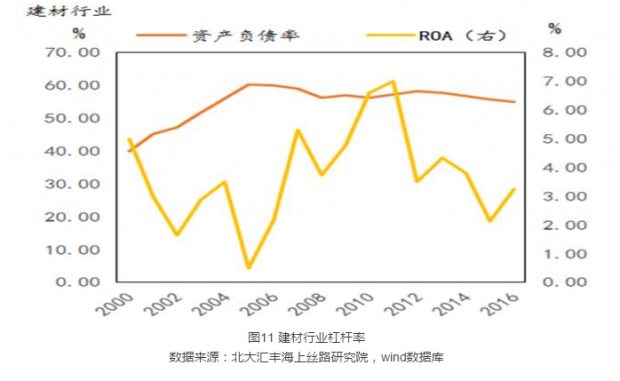

从A股非金融上市公司的资产负债率指标来看,公司杠杆率在上升。整体而言,从2000年至2016年,非金融上市公司杠杆水平由45.91%上升至59.86%,仅危机前,2007年的非金融上市公司杠杆水平下降至54.42%,较为明显。其余年份,非金融上市公司杠杆水平基本处于60%左右,较为稳定。分行业来看,化纤、建筑、化工原料、建材等行业杠杆率总体呈现上涨趋势,近年处于高位。相比较而言,工业机械等行业波动较大。与产业情况类似的是,资产负债率基本和资产回报率呈负相关关系。根据杜邦财务分析体系:资产收益率=利润/资产=ROE×(1-资产负债率),ROE和资产负债率是负相关的。从微观上看,资产的回报会因杠杆的作用被稀释。

3 资本“脱虚向实”道阻且长,难以对企业融资形成有效支撑

正如上文所说,信贷边际趋紧,限制企业融资规模的扩张。但是,目前信贷趋紧是为了金融去杠杆,金融去杠杆的目的和最终效果都是迫使资金“脱虚向实”,这又会对企业融资扩张形成支撑。因此,有必要讨论资金“脱虚向实”的难度以及由此可能增加的企业融资。

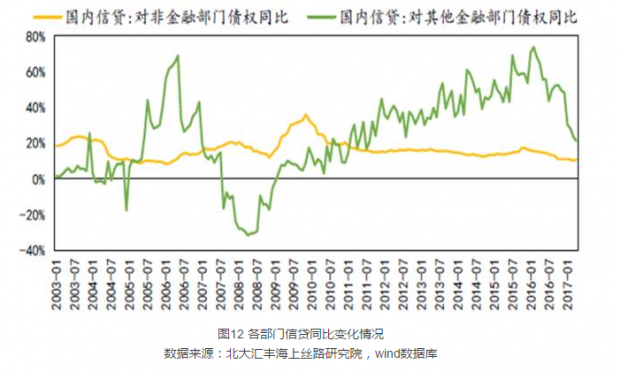

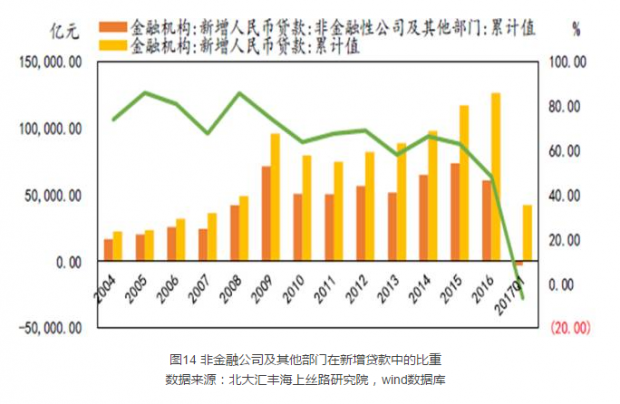

2012年以来,中国货币创造过程中,“脱实向虚”的倾向愈加严重。从金融机构资产负债表出发,M2属于金融机构负债,其对应的的金融机构资产主要包括四项。这四项分别是:国外资产(外汇占款)、对政府债权(国债持仓及财政存款变化),对居民和企业债权(各项贷款),以及对其他金融机构债权(金融同业资产)。随着经济下行压力加大以及结构转型调整,部分资金“脱实向虚”,金融领域资金空转、“以钱炒钱”等现象逐渐显现。部分金融机构热衷当通道、做过桥、加链条、放杠杆,造成越来越多的资金在金融机构内部空转,导致资金成本的提高。这对于非金融企业融资来说是相当不利的。一个直接的证据是,2012年以来货币增速结构发生显著变化,主要体现为金融部门创造的货币增速超过非金融部门。持续存在的同比增速差意味着货币创造中越来越多的部分流向了金融部门,“脱实向虚”的倾向愈加严重。2017年以来,特别是在4月25日中央政治局会议之后,去杠杆已经成了当前中国金融市场最为重要的任务。推动金融去杠杆,意在引导资金“脱虚向实”,更好地服务实体经济。

随着资金从灰色通道撤回银行,如何将其引导入实体便成为关键。2017年4月,银监会及各地区银监部门共开出罚单129张,涵盖违规转让非不良贷款、涉房地产违规贷款等处罚内容,委外和债券资金池正在被清理。这部分资金流入实体需要多方面配合,当前的金融监管趋紧在一定程度上反而会使得银行资金流出更加谨慎。另外,新增贷款集中于政府背景项目,这些项目往往由地方政府或者国有企业主导。这对于中小企业的融资成本并没有任何改善,实体经济的资金依旧循环不畅。

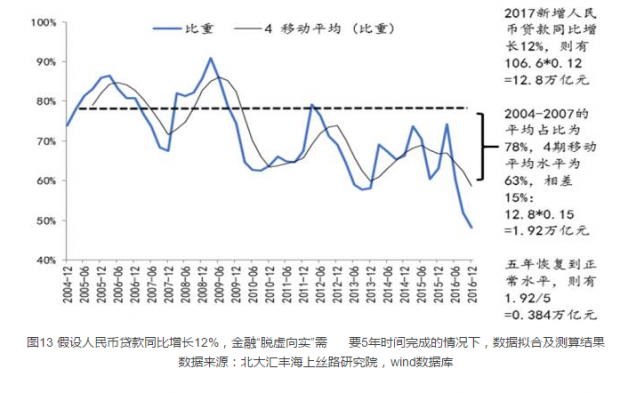

即使不考虑资金“脱虚向实”的难度,最终能流入实体经济的实际资金规模也相对有限。根据测算,2017年“脱虚向实”资金的潜在规模预计在3800亿元左右。“脱虚向实”本质上是流量问题,重点要计算流量的增量部分,也就是贷款创造的二阶效应。我们的基本思路是:首先,根据金融部门出现“脱实向虚”之前的新增贷款结构作为基准,估算出新增贷款应该流向非金融企业部门的比例,记为“理论比例”。然后,在给定的人民币贷款同比增速下,计算2017年新增贷款规模,并利用移动平均方法估算出新增贷款中流向非金融企业的部分,记为“实际比例”。最后,用理论比例减去实际比例,就可以得到“脱虚向实”资金的潜在规模,假定需要5年完成资本“脱虚向实”,可得2017年因“脱虚向实”而流向企业部门的增量资金。

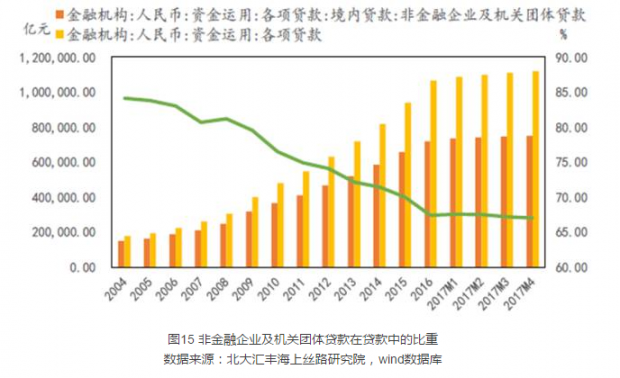

首先,我们用“脱实向虚”之前的历史数据,即2004-2007年金融机构新增人民币贷款的季度数据,可以算出非金融性公司在新增人民币贷款中的平均占比为78%。然后,用移动平均方法估算出2017年新增贷款中流向非金融企业的实际比例为63%,与理论比例相差15%。根据央行发布的金融统计数据,2016年12月末人民币贷款余额106.60万亿元,同比增长13.5%。假设2017年人民币贷款同比增长12%,则新增人民币贷款规模为12.8万亿元(106.6*0.12)。最后,我们得到潜在的“脱虚入实”资金规模约为12.8*15%=1.92万亿元。

如前所述,2012年之后中国金融部门“脱实向虚”问题愈加严重,至今已有5年。上一次人民币贷款增速脱离均值的时间在2007年前后,再次回到均值在2012年左右,也就是说2007年之后中国花了约5年的时间才重回平均水平。因此,我们假定这一轮金融“脱虚向实”也需要5年时间才能完成。如果每年的进度大致相等,则2017年流向非金融部门的人民币贷款增量为3840亿元(1.92/5=0.384万亿元)。

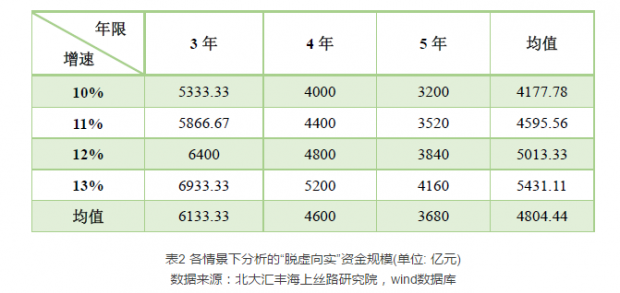

按照上述框架,我们分别在人民币贷款增速是10%、11%、12%、13%,以及需要3年、4年、5年的时间完成“脱虚向实”的假设下,对“脱虚向实”资金的潜在规模进行了测算。结果如下表所示。

综上所述,中国的货币环境和信贷条件不足以支持企业开启新一轮的产能投资。同时,中国非金融企业部门杠杆率过高,进一步扩张的空间非常有限。本轮金融部门去杠杆或许会驱使部分资金“脱虚向实”,流入企业部门。然而,根据测算,由此带来的企业部门信贷增量相对有限,短期内不会改变信贷偏紧的大环境。因此,无论是企业投资意愿(第二篇和第三篇),还是信贷环境(第四篇),都不足以证实新一轮产能投资周期即将到来。

可是,就算产能投资周期来了又能如何?与10年前相比,中国的经济结构已经发生了根本性改变,投资对GDP的拉动效应正在快速弱化。在整个系列报告的最后一篇里,我们要回答的问题是:在当前的经济结构下,投资能否主导GDP增速?

作者

何帆 北大汇丰商学院经济学教授,海上丝路研究院执行院长

朱鹤 北大汇丰海上丝路研究院执行院长助理

叶子韵 北大汇丰海上丝路研究院研究助理

刘璐 北大汇丰海上丝路研究院研究助理

谢怡然 北大汇丰海上丝路研究院研究助理

注:本文发表于澎湃新闻,如需转载请注明出处。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号