阅读:0

听报道

文 | 何帆 朱鹤 韩国成 乔璐雅 谢怡然

本系列报告共五篇,旨在探讨中国经济是否即将开启新一轮的周期性复苏。第一篇主要探讨短期主动补库存结束造成的需求缺口如何弥补,第二篇主要探讨当前企业利润复苏的结构性特点及未来趋势,第三篇主要探讨企业利润增加是不是必然会导致投资增加,第四篇主要探讨信贷环境能否支持企业进行新一轮的产能扩张,第五篇主要探讨现有的经济结构下仅凭投资还能否稳住中国的GDP增速。

核心观点

1 2017年以来工业企业盈利状况显著回暖且表现出明显的结构性特征,具体表现为大中型企业利润总额增幅较大,国有企业利润回升幅度大幅高于其他所有制企业,上游行业的利润回暖情况优于下游行业。

2 本轮工业企业的利润增长主要来源于价格因素,利润增长较高的上游行业出现了显著的“量价背离”情况。同时,上游行业盈利对中下游行业形成了“挤压”,导致中下游行业成本增速高于出厂价格增速。

3 当前工业企业利润增幅开始放缓,价格的主推作用正逐渐减弱。下一阶段,随着价格因素消失,以上游行业为代表的利润恢复不可持续,工业企业利润增速将进一步回落。

1 企业利润回暖结构性特征显著

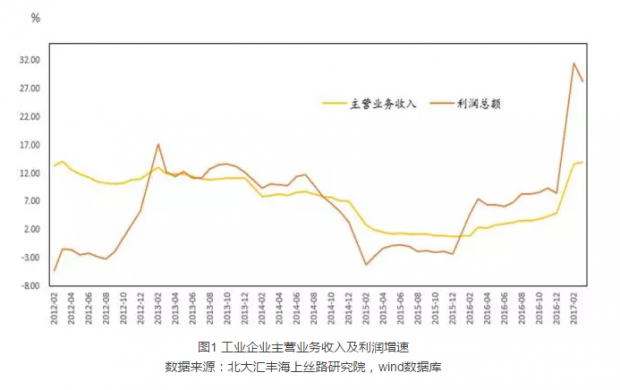

2017年以来工业企业利润明显回暖,且结构性特征显著。国家统计局日前公布的数据显示,2017年1-3月,全国规模以上工业企业实现利润总额17043亿元,同比增长28.3%(图1)。工业增加值1-3月同比增速由6.3%提高至7.6%,PMI生产指数也由53.7%提高至54.2%,表明企业总体效益情况持续得到改善。从结构上看来,工业企业的规模、所有制以及行业分类都表现出特征性的利润增长。接下来本文将从这三个维度分析企业利润增长的结构性特征。

规模层面,大中型企业回暖幅度较大,盈利占比继续增加。增速方面,2016年初至今,大中型企业利润的同比增速快于工业企业整体增速,大中型企业对整体工业企业利润的增长起到正向拉动作用。这一点与2015年呈鲜明对比。当时大中型企业利润快速下降,对整体工业企业利润产生了明显拖累作用。

受益于利润的快速增长,大中型企业利润占比近一年来在稳步上升。截至2017年3月,大中型企业占比达到66%(图2),且仍有上升趋势,大中型企业利润的走向基本引导了工业企业的总利润水平。比较利润总额同比的数据,大中型企业和整体企业的总利润累计同比的增长曲线呈趋同态势。2017年以来,两条折线都是在大幅增长之后出现小幅下滑趋势。据此可以看出,2017年初至今工业企业利润回暖主要得益于大中型企业利润的快速增长。

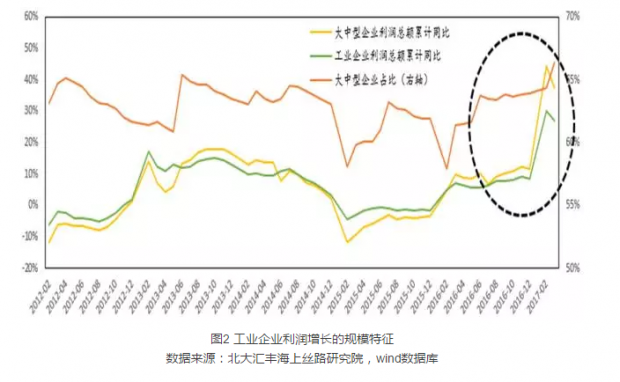

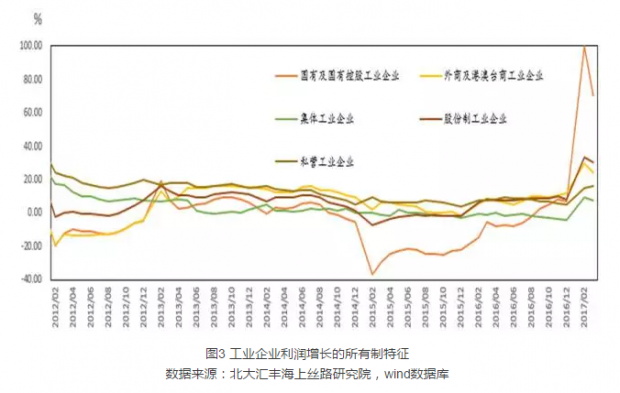

所有制层面,国有及国有工业企业扭亏为盈是整体企业利润回暖的关键因素。2017年以来,整体企业的利润回暖在国企、外企、私企等类型的企业中都有所体现。其中,国有企业改善最大,2017年1-3月累计同比增长70.5%(图3),大大高于其他类型企业(集体7.6%、股份制30.2%、外商24.3%、私营15.9%)。如图3所示,国有企业的利润波动很大,2015年国有企业大幅亏损,严重影响了整体工业企业利润的增长。

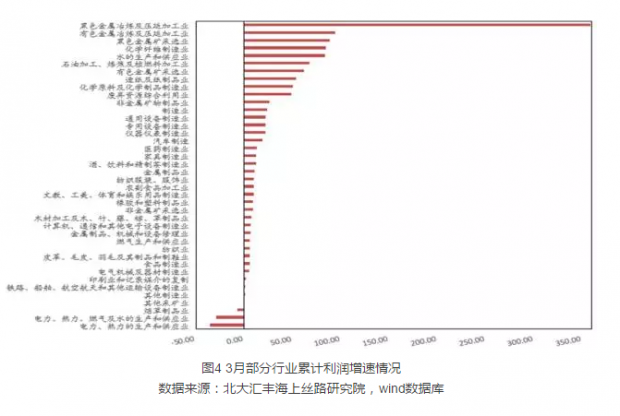

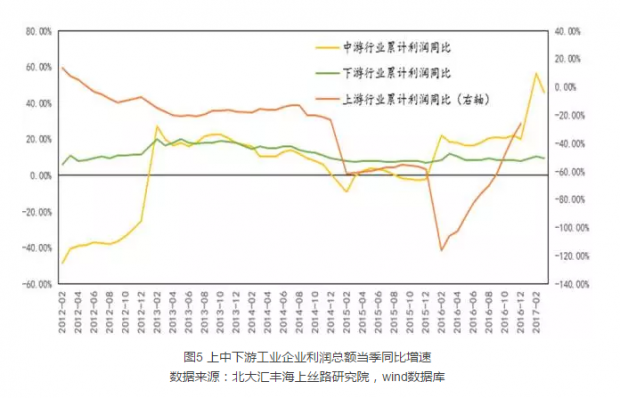

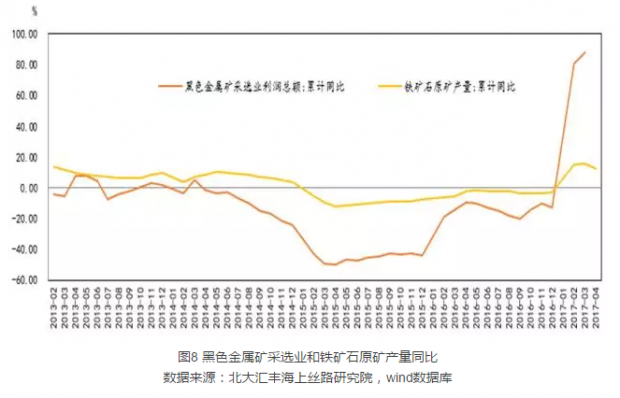

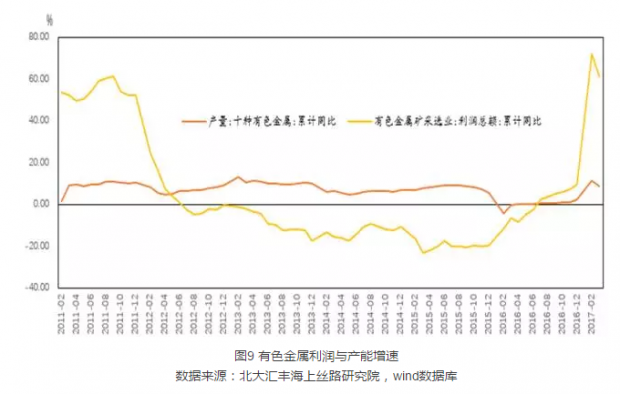

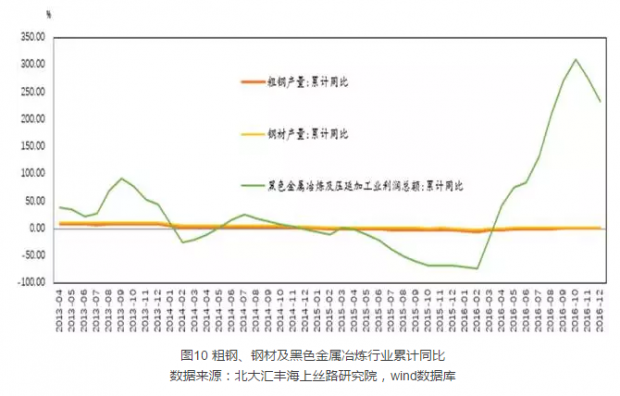

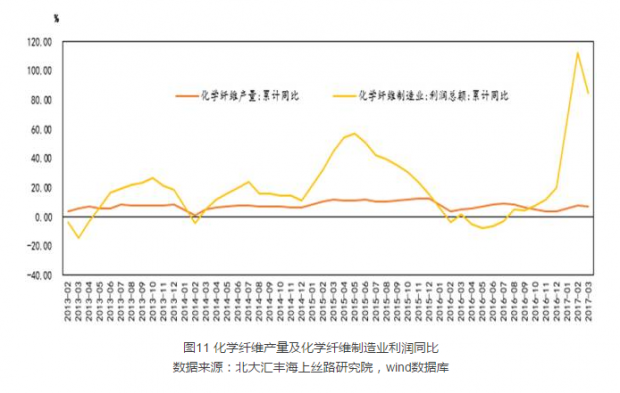

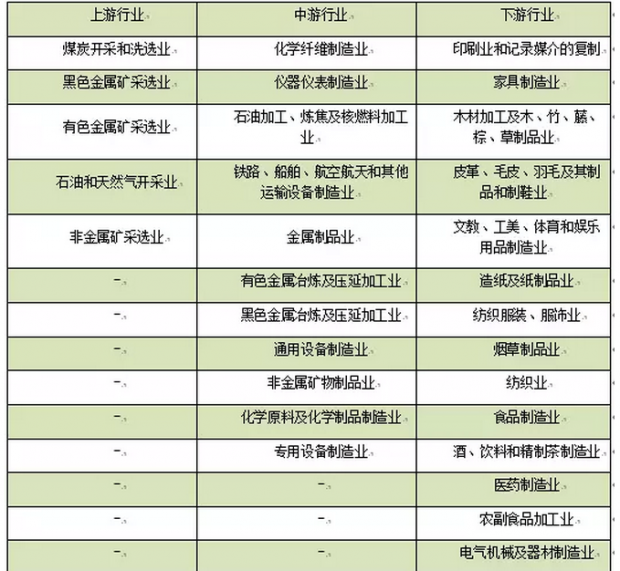

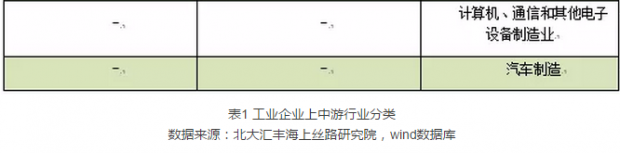

行业层面,上中游行业盈利回暖幅度远好于下游行业,是工业企业利润回升的核心原因。2017年初至今,上游行业扭亏为盈,1-3月上游利润1228亿,去年同期亏损54亿。中游行业整体盈利有明显改善,中游利润8040亿,同比增长36%。其中,黑色加工、有色加工、化纤等行业盈利改善最大。下游行业利润增幅较小,同比增长2.9%。

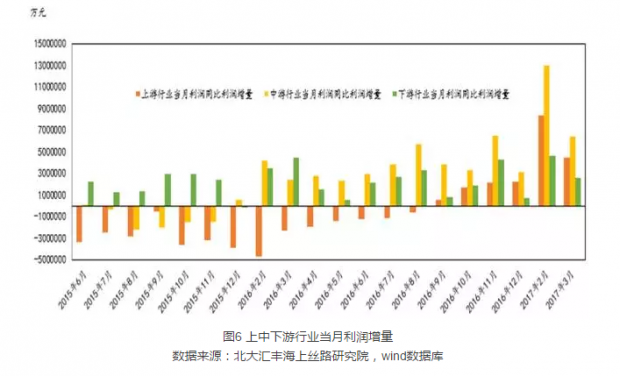

如图6所示,2016年下半年以来,上游行业当月利润同比增量转负为正,中游行业当月利润同比增量快速增长,成为拉动整体工业企业利润回升的重要力量。2017年初至今,上游行业利润大幅增长是带动整体工业企业利润回升的主因。反观下游行业,2015年至今当月利润的同比增量一直保持稳定。

2 上中游行业利润回升的主因是价格效应,缺乏可持续性

究竟是什么原因导致2016年至今上中游行业的利润出现显著回升呢?

假如行业利润回升的原因是需求增加,那么行业对应的产品产量应该和利润同比增速相匹配。否则,如果出现利润同比增速远高于产品产量的情况,那就意味着当前的利润回升并不是由需求增加带来的,而是因为产品价格增加带来的。我们把这种情况称为“量价背离”[1],即行业实际产品的产量同比增速远小于行业的累计利润同比增幅的情况。

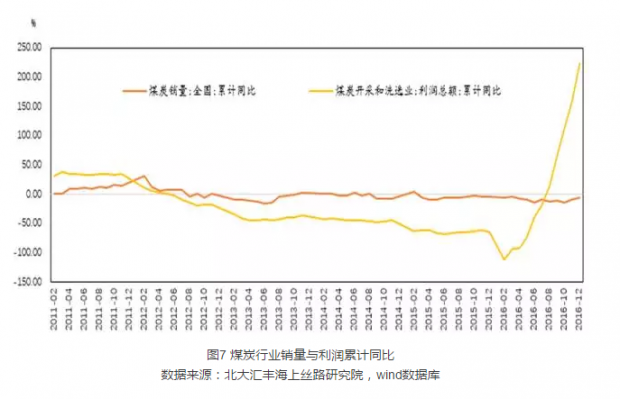

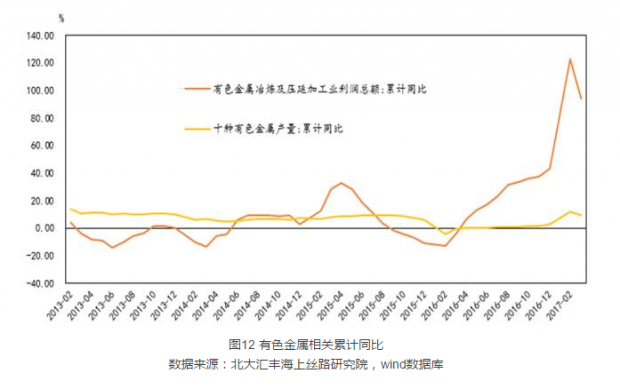

如图所示,上游行业的“量价背离”现象十分明显,集中体现为煤炭行业和黑色金属行业。在供给侧结构性改革的推动下,这些行业经历了大规模的产量控制。需求基本稳定的情况下,供给快速收缩导致供需缺口出现并大幅推升原材料价格,上游企业的短期利润率因此快速增加。

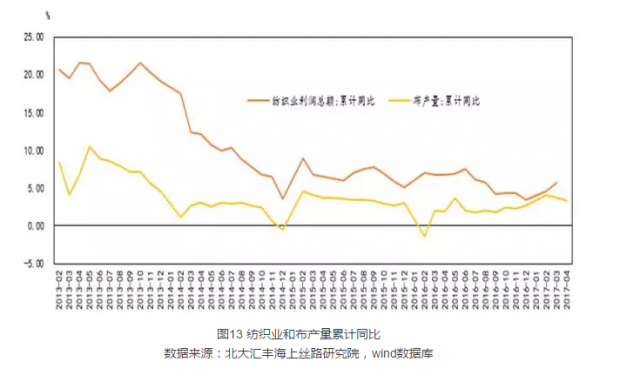

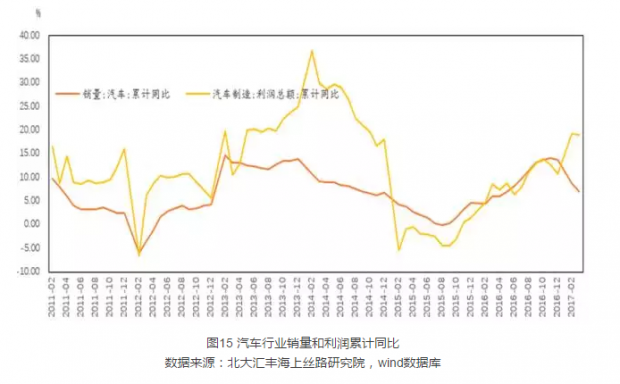

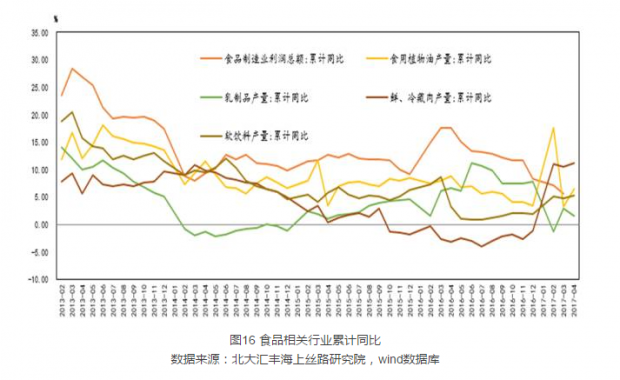

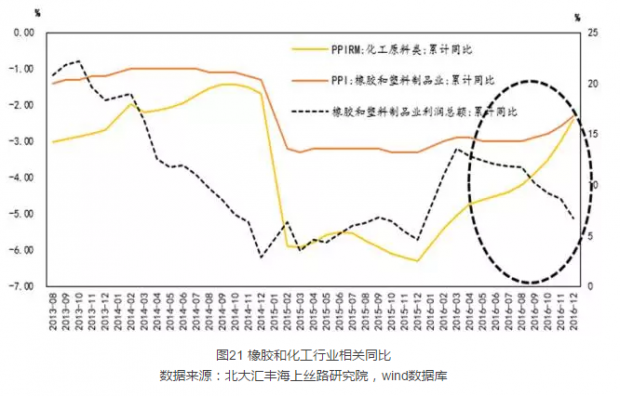

中下游行业中,凡是涉及供给侧结构性改革的行业,即前期产能过剩比较严重的行业,如钢铁、化工和有色等行业亦表现出明显的“量价背离”情况。这一点与上游行业的表现高度一致。不涉及供给侧改革的中游行业,以及绝大部分下游行业,如纺织、橡胶、汽车、食品等行业,则没有表现出明显的量价背离。其中,纺织和橡胶行业的产量和利润同比增速呈现较为温和上涨趋势。下游行业中,汽车行业的销售和利润在这一时期的同比增速增长较快,主要得益于政策红利的释放(详见第一篇报告)。进入2017年后,汽车销量同比增速已经表现出下行态势,预计累计利润同比增速也将进入下行阶段。食品制造业的利润同比增速则是一直在下降,终端需求整体偏弱。在这种情况下,食品制造业的部分子行业产量同比数据还在不断增加,可以预见未来食品行业盈利状况改善的难度会进一步加大。

3 上中游行业价格未能向下传导,进而对下游行业利润形成了“挤压效应”

当前企业利润回暖不可持续只是问题的一方面。更严重的问题在于,上游行业和部分中游行业的利润回暖会对其他中下游行业利润形成“挤压效应”。换句话说,这种利润回暖本质上就是利润在不同行业的再分配。

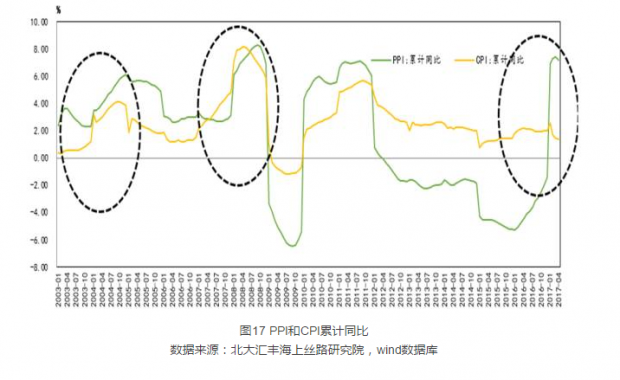

一个来自宏观层面的证据是2016年中至今,PPI与CPI的走势出现明显背离。如图所示,2003年-2004年和2009年-2010年两次经济上行阶段,PPI都带动了CPI的同步上行,而本次PPI快速上涨的同时,CPI却没有同步回升。这表明本次PPI带动的产品价格上涨没能在终端产品价格上反映出来,因此大部分价格上涨都化为成本上涨。

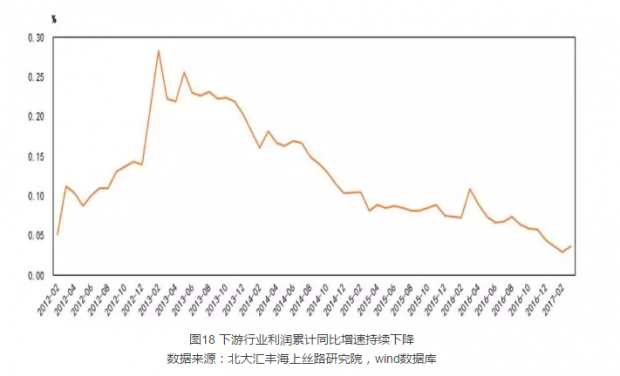

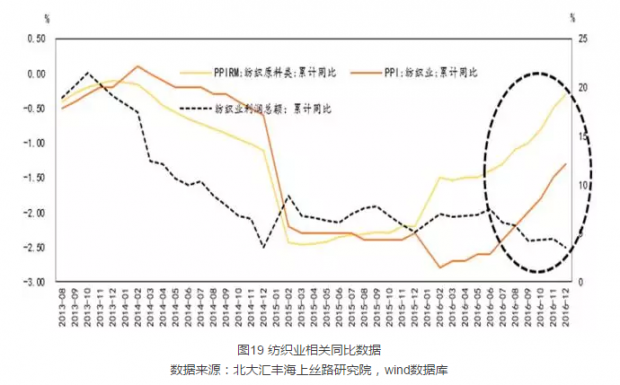

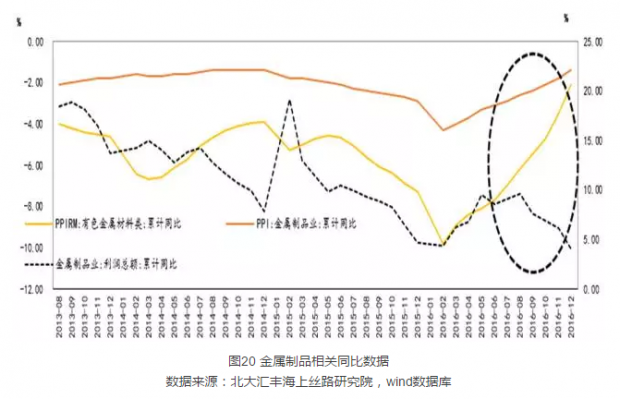

进一步分析,从2012年至今下游工业行业的利润同比增速始终处于下行区间。2017年1-2月,下游行业利润同比增加仅127亿元,同比增幅仅为 2.8%,较 2016 年3.6%的同比增速继续下降 0.8 %,创2012年以来历史新低。由于终端需求并未明显增加,且下游企业竞争较为激烈,上中游产品价格的上涨直接带来中下游企业的成本上升。中下游企业很难通过其产品的涨价将这种成本转嫁出去,结果就是上游企业盈利对中下游企业盈利形成了“挤压”而不是“传导”效应。特别是上游行业属于供给侧改革重点领域的下游行业,利润“挤压效应”更是明显。如图所示,纺织、金属制品、橡胶、食品等行业,相比于产品价格(PPI),这些行业的生产成本(PPRIM)增加更快,缺口部分就是因成本增加导致的利润损失。

至此,我们给出了第二问的答案。2016年中至今企业利润回暖的主体是大中型、国有、上中游企业,下游企业的利润并没有显著改善。本轮企业利润回暖的主要原因是价格效应而非需求改善,本质上是利润在不同行业的再分配,不具有可持续性。

可无论怎样,企业盈利显著回暖是一个事实。况且,有的企业还赚了不少钱。按道理说,企业盈利增加肯定有助于增加设备投资。我们接下来要问的是,在当前的情况下,企业盈利增加一定会导致设备投资吗?

[1] 量价背离一般用于对资产价格的技术分析,指的是资产价格大幅上升,但成交量却保持低迷的情况。这种情况下,价格上涨由于缺乏成交量的支持,预示市场大部分投资者并不认可当前价位,因此这种价格上涨不具有持续性。

何帆 北大汇丰商学院经济学教授,海上丝路研究院执行院长

朱鹤 北大汇丰海上丝路研究院执行院长助理

韩国成 北大汇丰海上丝路研究院研究助理

乔璐雅 北大汇丰海上丝路研究院研究助理

谢怡然 北大汇丰海上丝路研究院研究助理

注:本文发表于澎湃新闻,如需转载请注明出处。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号