阅读:0

听报道

文 | 何帆 朱鹤 施英宏 刘璐 叶子韵

本系列报告共五篇,旨在探讨中国经济是否即将开启新一轮的周期性复苏。第一篇主要探讨短期主动补库存结束造成的需求缺口如何弥补;第二篇主要探讨当前企业利润复苏的结构性特点及未来趋势;第三篇主要探讨企业利润增加是不是必然会导致投资增加;第四篇主要探讨信贷环境能否支持企业进行新一轮的产能扩张;第五篇主要探讨在现有的经济结构下,仅凭投资还能否稳住中国的GDP增速。

核心观点

1 总量层面上看,企业利润并不是固定资产投资的先行指标。将采矿业和制造业子行业按照供给侧改革强度分类后,发现供给侧改革重点行业组中利润和投资几乎不相关,非供给侧改革重点行业组中利润和投资呈正相关性。

2 行业数据表明,2016年累计利润总额与过去三年行业亏损企业亏损总额呈正相关性。这意味着利润大幅回升的行业前期大多经历了严重亏损,因此利润更合理的用途是修复资产负债表。这在部分程度上解释了为何供给侧改革重点行业中利润与投资几乎不相关。

3 从贡献的角度来看,设备工器具购置投资已成为影响实际固定资产投资增速的关键因素。既然企业利润回暖不可持续(第二篇报告结论),那么设备工器具购置投资的回升亦不可持续。

1 本轮企业利润回暖并不必然导致投资增加

上一篇我们对本轮企业利润回暖的特征和原因进行了分析。报告最后,我们提出了一个问题,企业利润回暖是不是必然会带来企业投资的增加?从历史数据来看,答案并不确定。如图1所示,工业企业利润累计同比数据并没有表现出领先固定资产投资完成额的特征,甚至还出现一定的滞后性。2016年以来,利润指标和投资指标更是表现出了背离的趋势。在盈利一路回暖的情况下,实际投资同比数据竟一路下滑!因此,从总量层面来看,历史数据不支持利润对投资的先行关系。

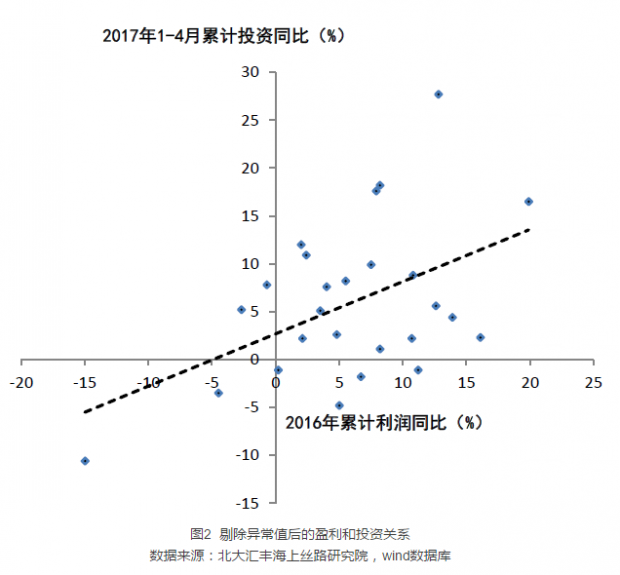

囿于工业企业盈利和投资数据的可得性,我们利用制造业子行业的数据对上述结论进行验证。如图2所示, 2016年制造业子行业的累积利润同比增速与2017年1-4月的累计固定资产投资同比呈现出一定的正相关性,但相关性较弱。可以看出,大部分点落到了第一和第三象限,有理由认为制造业企业盈利改善会在一定程度上促使企业增加投资。

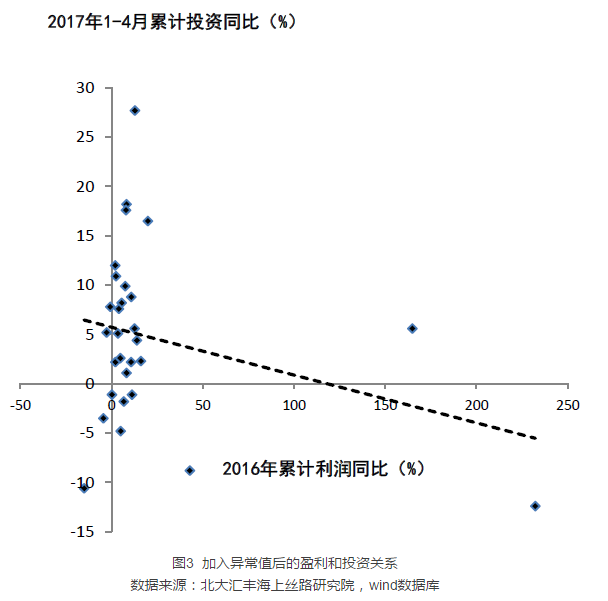

此处要说明的是,图2剔除了制造业中的三个子行业,分别是石油加工、炼焦及核燃料加工业(石油和焦炭行业)、黑色金属冶炼及压延加工业(钢铁行业)和有色金属冶炼及压延加工业(有色行业)。原因在于,这三个子行业在2016年累计利润同比过高,属于异常值,因此在分析时予以剔除。其中,石油行业和钢铁行业2016年累计利润同比增速分别达164.9%和232%,但是2017年1-4月的累计投资同比却为5.5%和-12.4%,完全与行业整体的正相关关系不符合。如果加入这三个子行业,恐怕目前表现出的正相关性就会消失(如图3)。

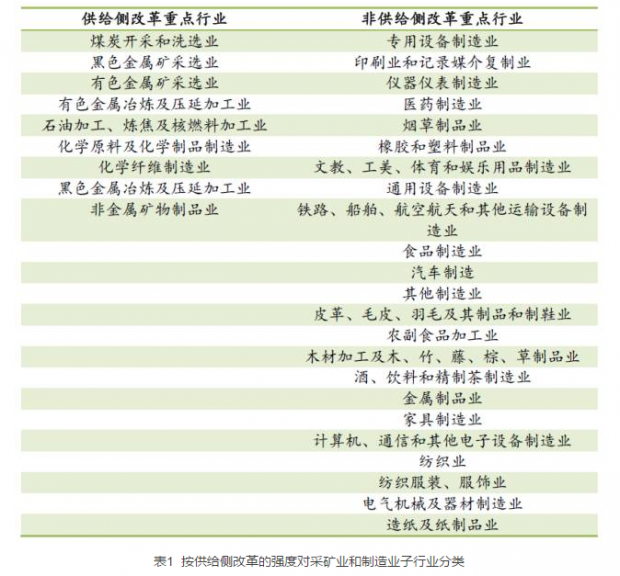

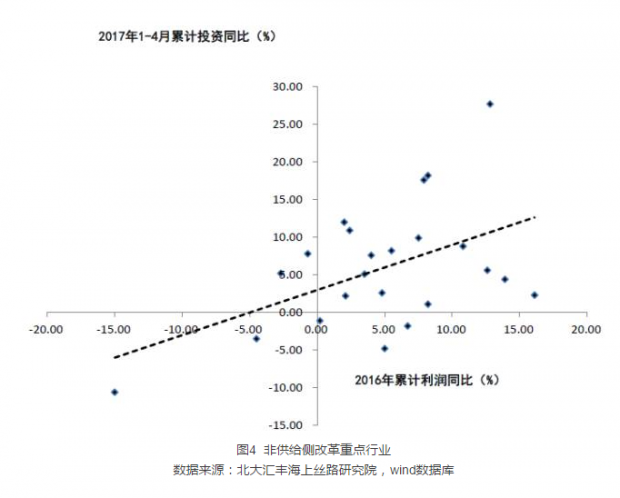

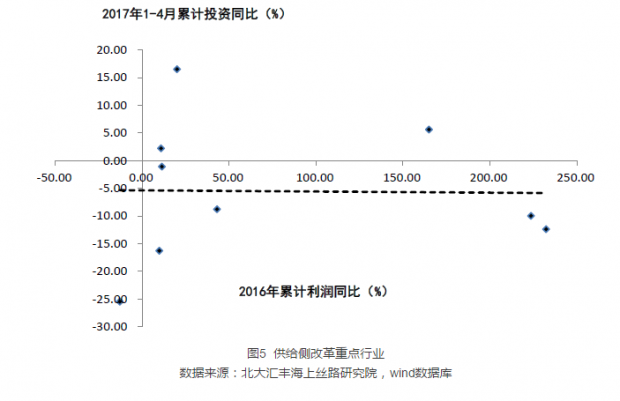

循此思路,我们把所有制造业子行业分为两类,供给侧改革重点行业和非供给侧改革重点行业。同时,在供给侧改革重点行业中,加入三个采矿业的子行业,具体分类见表1。然后,分别对两类行业的利润和投资数据进行分析,结果见图4和图5。

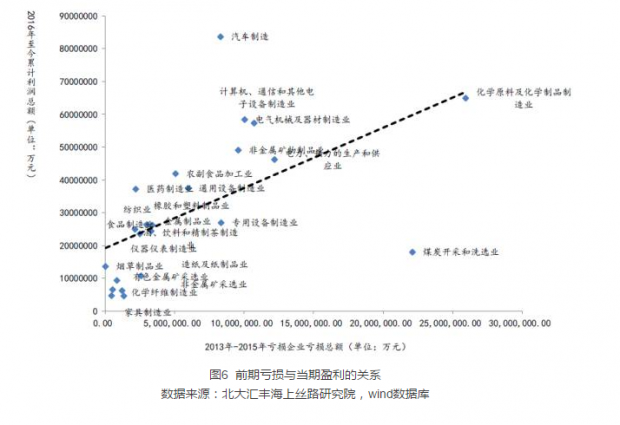

如图4和图5所示,非供给侧改革重点行业组中,企业利润和投资的关系呈现正相关性,而在供给侧改革重点行业组中,企业利润和投资几乎不相关。为何在供给侧改革重点行业组中,企业利润没能传导至投资决策呢?我们认为,前期亏损是重要原因。如图6所示,利润增幅较大的行业在前期亏损幅度也较大,因此企业盈利增加后最迫切的任务是修复资产负债表。此次利润增幅较大的行业主要是上游行业,如钢铁、煤炭等。这些行业恰恰是之前亏损较大的行业。比较合理的解释是,企业利润逐渐恢复之后的首要任务是修复资产负债表,即将利润用来弥补之前的损失或减少债务。

结合第二篇报告的结论,我们认为本轮企业利润回暖恐怕并不必然导致投资增加。一方面,第二篇报告指出,本轮企业盈利回暖主要集中于供给侧改革强度较大的中上游行业,而这些行业的投资恰恰与盈利没有什么相关性。另一方面,在非供给侧改革重点行业中,利润与投资呈正相关性。但正如我们之前分析过的,这些中下游行业的整体利润并没有明显回升,对投资的促进作用自然就没那么强。

2 设备投资是决定实际投资的关键,但增长不可持续

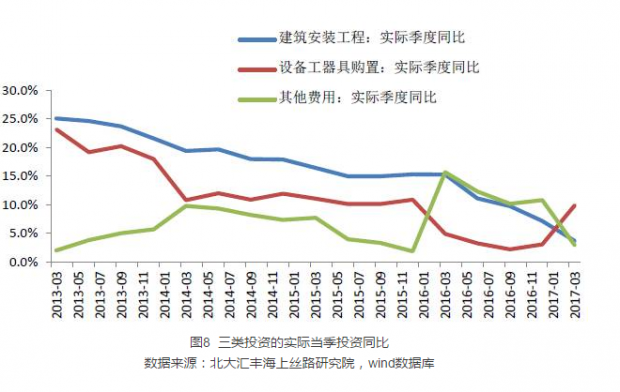

除了行业层面的分析,我们还可以从投资的构成分类来考察利润和投资的关系以及投资扩张的可持续性。从构成来看,固定资产投资完成额分为建筑安装工程投资,设备工器具购置投资和其他费用投资三类。其中,建筑安装工程投资指各种房屋、建筑物的建造工程和各种设备、装置的安装工程所带来的投资支出。设备工器具购置投资(以下简称“设备投资”)指购置或自制达到固定资产标准的设备、工具、器具的价值。

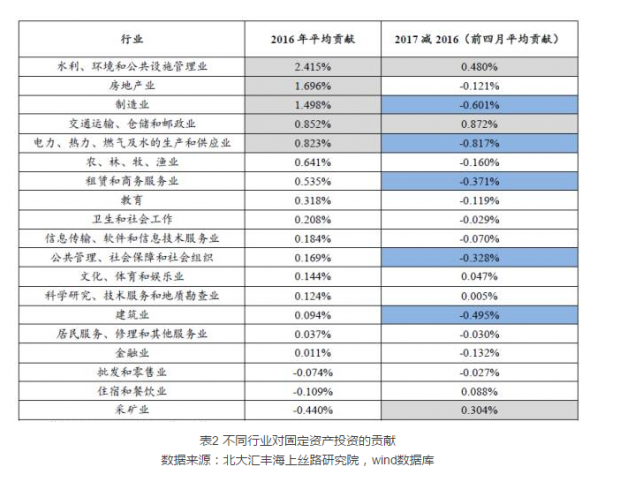

从贡献的角度来看,剔除价格因素后,当前设备投资已经成为决定实际投资增速的关键。由于设备投资占固定资产投资完成额的比重较低[1],因此往往被常规分析所忽略。从贡献的角度来考察设备投资对固定资产投资完成额的影响,会发现2017年以来设备投资的贡献比2016年提高了1个百分点,替代了其他费用投资对月度同比贡献的减少。[2](关于贡献的计算方法,见附表)

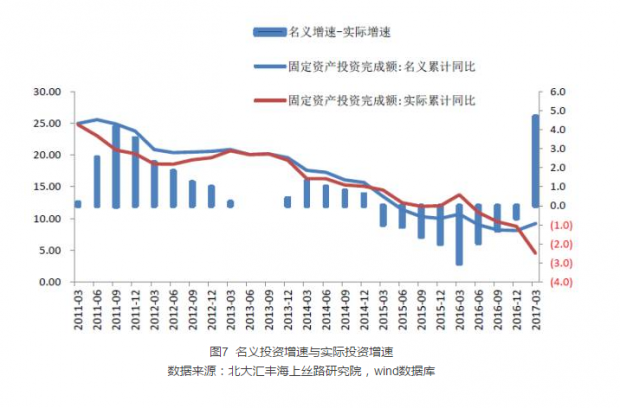

剔除价格因素后,设备投资对固定资产投资完成额的相对贡献会更高。2017年年初至今,原材料价格上涨使固定资产投资完成额同比数据存在相当程度的虚高(见图7)。2017年1季度,固定资产投资名义累计同比为9.2%,实际累计同比仅为4.5%。剔除价格因素后,三类投资的实际季度同比增速差距更加明显。如图8所示,自2016年以来,建筑安装工程投资和其他费用的实际季度同比出现快速下滑。2017年一季度,设备投资的增速远远高于另外两类投资。

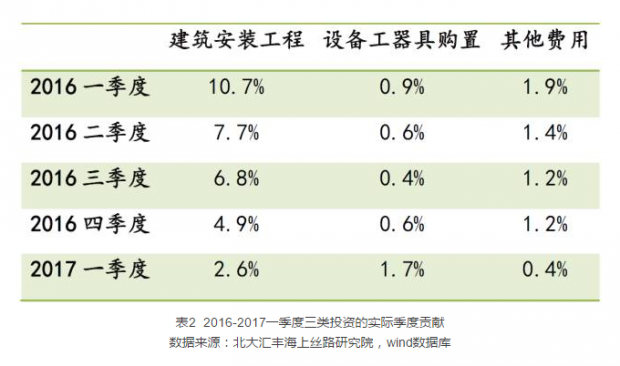

表2给出了剔除价格因素后三类投资2016年至今的实际季度贡献。如表2所示,从绝对量来看,设备投资的贡献是1.7%,占总体实际同比增速4.5%的比重为38%,远高于其数量占比。从变化的角度来看,2017年一季度建筑安装工程投资对季度实际投资的贡献仅为2.6%,比上个季度下降2.3%,其他费用投资的贡献也下降了0.8%,是导致实际季度同比数据快速下降的主要原因。设备投资的贡献则增加了1.1%,是拉动固定资产投资完成额实际季度同比数据的主要力量。

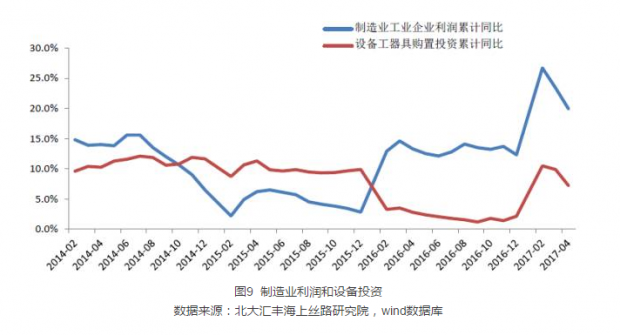

具体到设备投资,制造业企业的盈利累计同比确实表现出了一定程度的先行性,约领先一年左右。如图9所示,制造业企业利润同比数据在2014年底快速下滑,设备投资同比到2015底出现下滑。2016年初,制造业企业盈利开始回暖,设备投资也在2017年初有所增加。但这种先行性并不稳定,有待进一步验证。2017年3月和4月投资和盈利数据双双掉头向下,打破了此前表现出的先行关系。再加上制造业盈利同比数据最早只能追溯到2014年,数据区间较短,有限时间内指标之间存在的先行关系有待进一步验证。

第二篇报告的结论指出,本轮企业利润回暖的主要原因是价格因素,终端需求并未显著改善,利润回暖不具有可持续性。再结合上述分析可知,企业利润回暖的短期性决定了企业设备投资扩张亦不具有可持续性。随着制造业利润增速回落,设备投资的扩张将会缺乏重要的支撑,进而带动整体投资向下,未来企业设备投资扩张并不值得期待。

综上,由于前期亏损、盈利可持续性的限制,当前企业的利润回暖未必能够推动企业投资增加。这就是第三问的答案。不难看出,第三问是从企业自身出发,探讨企业投资扩张的可行性。除了企业自身的能力和意愿,许多外部因素也会对企业的投资决策产生重大影响。其中,信贷环境是外部因素中最关键的因素之一。即使企业有意愿进行产能扩张,在偏紧的信贷环境下企业产能扩张会受到很大制约。这就引出了我们的第四问:当前的信贷条件能支持企业开启新一轮的产能投资吗?

注释

[1]从比例来看,建筑安装工程投资占比最高,约60%-70%;设备工器具购置投资其次,约15%-20%;其他费用投资占比最少,约10%-15%。

[2]我们曾用计算贡献的方法,分析了2016 年民间投资下滑的原因。详见“何帆,朱鹤.《消失的民间投资——2016年至今民间固定资产投资快速下滑的原因分析》”。

文章原题为:五问“新周期”之三:企业利润回暖会否必然导致投资增加?

何帆 北大汇丰商学院经济学教授,海上丝路研究院执行院长

朱鹤 北大汇丰海上丝路研究院执行院长助理

施英宏 北大汇丰海上丝路研究院研究助理

刘璐 北大汇丰海上丝路研究院研究助理

叶子韵 北大汇丰海上丝路研究院研究助理

注:本文发表于澎湃新闻,如需转载请注明出处。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号