阅读:0

听报道

文丨崔晓敏 徐奇渊

2018开年出口的强劲表现,主要原因很可能是由于外部需求景气、对贸易摩擦的恐慌。但中长期发达国家货币政策收紧、外需景气逐渐见顶,同时贸易摩擦也将逐步由担忧变成现实,因此下半年出口形势不容乐观。

2018年1至2月,出口累计同比增速高达24.4%,创下了60个月的新高。要注意到,这是已经剔除了春节效应的出口增速。开年出口的超预期表现,引发了广泛讨论。对其原因的分析,关系到对今年出口形势的研判。笔者对当前出口增速五大动力进行分析之后,认为上半年出口仍将保持较高增速,但是下半年将面临一定压力。以下是具体分析:

一、不必高估基期效应

观察各年1至2月出口的累计同比增速,各年基期效应差异较大。2009年至2017年的9年中,1至2月出口累计同比增速仅在2009、2014和2016年为负。其中,2009和2016年甚至都超过了-20%。因此,基期效应在2010和2017年初出口增速反弹中起到了重要作用。2017年1至2月累计同比增速为2.8%,高于前述3年,在上述9年增速中位列倒数第4,在危机后的年份中处于中下水平。因此,可以说基期效应在2018年初的出口劲升中发挥了一定作用,但不宜高估。而且2017年1至2月出口增速,已经较2016年同期大幅提高了近24个百分点,很难说2017年初的出口是一个低水平的基期。

二、虚假贸易影响也不大

假设存在出口虚假贸易,其目的通常是骗取出口退税,或者是帮助跨境资本流动。前一个问题一直存在,并不会在某个特定月份出现大的波动。后者则与跨境资本流动压力有关。但是,虚假贸易依托的载体往往是体积小、单位价值较高的产品,从而减少虚假贸易的额外成本。然而在2018年1至2月,出口同比增速当中,价值相对较低的劳动密集型产品贡献率上升,加之当前国内资本流入流出态势相对平稳,因此推断虚假贸易可能并不是出口同比劲升的主要原因。

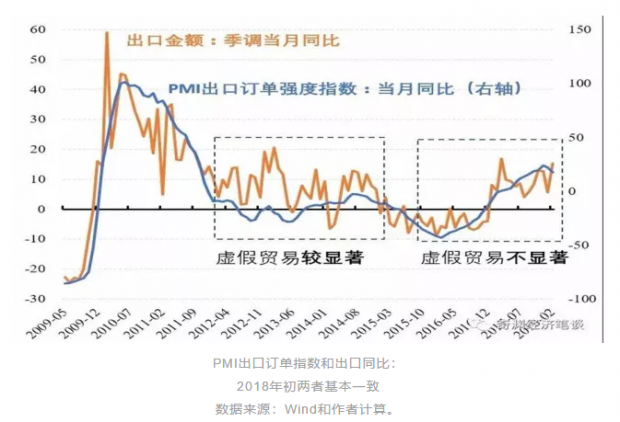

此外,笔者对PMI新出口订单的同比变动、季调后的出口同比变动进行比较发现:2012年到2013年,以及2014年的一部分,上述两个指标持续偏离。这表明虚假贸易较为显著,出口高报可能性较大,这与吴海英(2014)的研究完全一致。但是近期两个指标变化幅度相当,没有证据表明存在较大的虚假贸易(图)。

三、对贸易战的恐慌可能在透支出口增速

特朗普上台后,美国单边主义和贸易保护主义倾向加重,甚至否定并限制了WTO在维护全球贸易秩序的重要作用,引起了人们对全球范围贸易冲突的担忧。中国作为美国的第一大逆差来源国,无疑是本轮贸易摩擦的主要当事国之一。事实上,2017年以来,特朗普政府紧锣密鼓地开展了一系列针对中国的贸易救济措施。如对中国启动301调查,以危害国家安全的名义对来自中国的钢铁和铝发起232调查,对从中国进口的光伏产品和大型洗衣机采取3-4年的全球保障措施等。中美经贸关系几度紧张,到2018年年初市场对贸易摩擦的担忧不断加剧。在此背景下,那些面临贸易摩擦风险较大的行业,外方进口商有冲动提前下单进口,中国出口商也有动力提前交付货物。

以铝及铝制品行业为例,2017年3月中国对美国出口铝及铝制品价值3.2亿美元,达到8年来的历史高位。此后在3月底,美国对从中国进口的铝箔发起双反调查。然而,4至5月中国出口到美国的铝及铝制品不降反升。其中,5月环比增速甚至高达13.9%,要注意到,这还是在历史高位基础上的大幅环比上升。此后的6-10月,受透支效果影响,出口平缓回落。但是2017年11月,在铝箔产品反倾销调查初裁结果公布之际,美国商务部又启动了对中国铝板的反倾销调查。接下来的2017年12月,中国对美国的铝及铝制品出口环比再次大幅提升30%,创下18年以来单月最高。2018年1月,其出口规模依然在维持在历史高位。

事实上,不仅中美存在贸易摩擦,2017年年底以来,中国还遭遇了来自欧盟、阿根廷、印度等多国的多次贸易救济调查。涉及产品有:铝轮毂、玻璃纤维、亚麻纱、铜版纸、牛仔布、聚酯短纤等。有趣的是,这些产品不少属于2月份出口同比大幅反弹之列。因此有理由相信:贸易摩擦可能加剧了贸易商的恐慌心理。后续,如果贸易摩擦涉及的产品数量和范围进一步扩大,恐慌效应的影响或将更加突出。如果对贸易摩擦的恐慌是导致出口同比激增的关键原因,由于透支效应,当政策落地后出口增速将会明显回落。不过受到数据限制,这一猜想还有待进一步证实。

四、外需景气是重要动力

从历史数据看,外需和全球贸易走势休戚相关。2016年1月至2017年9月,摩根大通全球制造业PMI指数滞后一期值,与来自WTO提供的不含中国的全球进口增速(外需增速)的相关系数为0.86,属于强相关。

自2016年四季度以来,全球经济强劲复苏,中国主要贸易伙伴的制造业PMI指数全面处于荣枯线50上方,外部需求达到三年来的景气峰值。2018年2月,摩根大通全球PMI综合指数从53.3提高至54.8,美国和欧元区制造业PMI更是达到60的历史高位。考虑到PMI指数的领先性,接下来数个月出口同比还将继续维持较高增速,但是注意到外需景气已经达到周期峰值,下半年可能出现回落,因此外需对出口的正向推动作用可能逐渐减弱。

五、汇率升值有两种不同影响

2017年12月至2018年1月,人民币对美元汇率加速升值,两个月间人民币对美元累计升值4.9%。其中1月升值3.4%,这是2005年“721汇改”以来最大的单月升值幅度。快速升值有两方面效果:一是直接降低中国出口的价格优势,对出口增速产生负面影响。二是产生恐慌效应,这可能促使外方进口商提前下单进口、中国出口商提前交付出口,从而抬高短期出口增速,并透支未来出口增速。

前一种效应较为常见。不过2017年末以来,全球主要货币也大都对美元显著升值,人民币对美元升值幅度处于平均水平以下,人民币名义有效汇率仍然较为稳定。存在后一种效应的可能逻辑是:一方面,中国对美国贸易顺差持续走高,加之中美贸易摩擦加剧,迫使官方放松干预,释放人民币部分升值压力以缓解当前紧张局面。这一逻辑和贸易摩擦引发的恐慌完全一致。另一方面,在人民币加速升值过程中,出口中的供求双方将提前下单和交货,以避免人民币升值可能导致的损失。

由于民营企业对汇率风险更加敏感,因此可以关注民营企业的出口增速以进行验证。2017年1至2月,民企和国企的出口(人民币)累计同比增速分别为10.1%、11.9%。2018年同期两者分别为29.4%和10.2%。两者差异达到了19.2个百分点,是2014年1月有数据以来的最大值。上述出口增速比较,验证了汇率升值担忧带来的影响。

此外,如果对外需和汇率的影响进行比较。外需对出口的影响可看作收入效应,而汇率升值则通过价格效应影响出口。根据姚枝仲、田丰和苏庆义的研究(《中国出口的收入和价格弹性》),中国出口的短期收入弹性明显大于价格弹性——1992-2006年,前者约为2.34,后者约为-0.65。考虑到1月外部需求PMI的综合加权指数同比变化2.6%,而人民币名义有效汇率指数同比上涨0.08%;从环比看,1月外部需求PMI综合加权指数提高1.5%,名义有效汇率上涨0.65%,显然两种情况下外需的正面效果均大于汇率的负面影响。此外,对汇率升值担忧所造成的恐慌心理和贸易摩擦类似,都将加速短期出口、同时透支未来的出口潜力。

综上,2018开年出口的强劲表现,基期效应和虚假贸易的影响不大,人民币对美元汇率升值的负面影响也较小。出口增速激增,主要原因很可能是由于外部需求景气、对贸易摩擦的恐慌。此外,汇率加速升值带来的担忧也可能推动了短期出口增速的上升。从趋势上看,尽管当前的外需向好、对贸易摩擦的恐慌能够推动短期出口增加,但中长期发达国家货币政策收紧、外需景气逐渐见顶,同时贸易摩擦也将逐步由担忧变成现实,因此下半年出口形势不容乐观。

注:本文已于3月19日发表于《财经》杂志,并于3月22日发表于奇渊经济笔谈微信公众平台(ID: gh_3cd7804406c9)。

主要参考文献:

吴海英,《虚假出口:监测、估计和政策启示》,《金融评论》,2014 第6期。

姚枝仲、田丰和苏庆义,《中国出口的收入和价格弹性》,《世界经济》,2010年第4期。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号